腾讯、阿里香港股王之争再上演?

时隔7年,阿里巴巴重回港交所。其13日晚提交招股书,计划在港交所主板上市。这意味着,阿里巴巴将成为首个同时在港交所和纽交所上市的中国互联网公司。

数据公司Refinitiv数据显示,阿里巴巴此次成功完成融资,其融资规模将超过Uber成为2019年全球最大规模IPO,也将帮助港交所重登全球交易所总融资额排行榜首。

图为香港交易广场资料照片。 张炜 摄

阔别7年,阿里巴巴重回港交所

对于阿里巴巴来说,这已经是第三次踏上上市之路,也是第二次与港交所结缘。

2007年11月,阿里巴巴以B2B业务作为主体于港交所上市。股价一度涨至发行价3倍,市盈率一度超300倍。2008年受金融危机影响,阿里巴巴股价不断探底,有意退市后重新上市。2012年,阿里巴巴按13.5港元/股的发行价私有化,并在6月从港交所退市。

2013年10月,阿里巴巴决定整体上市时首选依旧是港交所。但因阿里巴巴提出的“同股不同权”的股权结构与港交所机制不符,随后转赴美国上市。2014年9月19日,阿里巴巴纽交所正式挂牌。在IPO中,阿里巴巴融资250亿美元资金,创下当时美股历史记录。

对话港交所,在纽约敲钟的马云说:“只要条件允许,我们还会回来。”

痛失阿里巴巴成为港交所酝酿25年来最大改革的一个根源。2018年4月24日,港交所迎来IPO新规,允许新经济股双重股权结构公司及尚未盈利的生物科技公司上市,同时放宽已在美英上市的同股不同权企业,来港作第二上市,市值要求是100亿港元。

2015年11月11日,纽交所在北京为双11举行远程敲钟仪式。中新社记者 韩海丹 摄

融资料超百亿美元,助港交所登年度融资榜首

招股书显示,阿里巴巴本次发行包括5亿股普通股,以及可额外发行最多7500万普通股新股的超额配股权。本次发行将包含国际发售和香港公开发售,预计最早于11月20日定价。

同时,阿里巴巴的美国存托股将继续在纽交所上市并交易,每一份美国存托股代表八股普通股。此次上市完成后,阿里巴巴香港上市股份与纽交所上市的美国存托股将可互相转换。

“由于两个市场股票可互相转换,且1股美股可换成8股港股,通过市场机制自身的调节,港股股价理论上会在美股股价的1/8左右。”有证券分析人士表示,受美股和港股的交易时间和交易成本不同等因素影响,两地股价的实际关系可能会出现一定幅度的偏差。

阿里巴巴招股书没有显示具体募资金额。不过多家媒体报道,阿里巴巴此次筹集资金约为150亿美元,将是港交所自2010年来最大的股票集资。阿里巴巴也将超越集资81亿美元的Uber,成为2019年全球的新股集资王,并带动港交所超越纽交所总集资额,排名第一。

对于本次IPO所募资金用途,阿里巴巴表示,将主要用于驱动用户增长及提升参与度,将继续在数字经济体中拓展并提供广泛的产品和服务,持续通过中国领先的线上视频平台优酷及一系列其他分发和内容平台,来打造数字媒体及娱乐服务,等等。

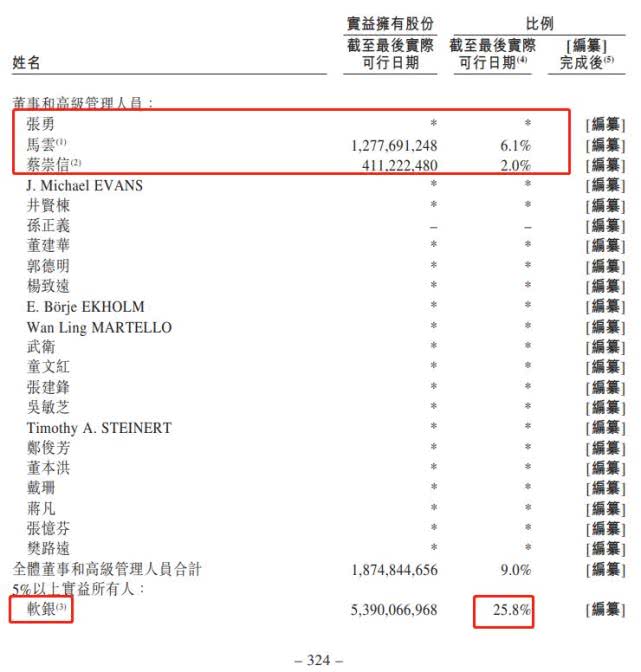

软银为第一大股东。招股书截图

马云持有阿里巴巴6.1%股权,市值近300亿美元

这次上市让阿里巴巴最新的股权结构也获得披露。

根据招股书,阿里巴巴目前的股权结构为,软银拥有约25.8%已发行在外股份,是最大股东。本次全球发售完成后,软银将保持其最大股东地位。

马云和蔡崇信分别拥有约6.1%和约2.0%已发行在外股份。董事和高级管理人员(包括马云和蔡崇信)共计拥有约9.0%已发行在外股份,这意味着包括张勇在内的其他阿里高管所占股份合计不足1%。

截至美国东部时间11月13日收盘,阿里巴巴市值为4751亿美元,马云所持股份市值达289.811亿美元。

但这并不是马云财富的全部。11月7日,福布斯2019中国富豪榜数据显示,马云凭借2701.1亿元的财富值蝉联榜首。

9月10日,马云正式卸任阿里巴巴董事局主席。招股书显示,马云有意逐渐减少且随后限制他在蚂蚁金服的直接及间接经济利益,且经济利益的减少不以马云及其任何关联方从中获得任何经济利益的方式进行。

9月10日,马云在阿里巴巴20周年纪念晚会上发言。中新社记者 王刚 摄

港股上市后会有哪些影响?

鲍姆企业管理咨询有限公司董事长鲍跃忠认为,阿里巴巴需要更多的资金支持,香港的股市对支持阿里巴巴能够实现更好的发展。因此,实现纽约和香港的两地上市,对阿里巴巴未来发展带来非常重要的帮助。

电子商务研究中心高级分析师莫岱青表示,香港上市可看做是阿里巴巴全球化战略的重要组成部分。东南亚等市场是全球化下一阶段的必争之地,此前阿里巴巴已有布局,如Lazada、PayTM等,在香港上市一方面会助推阿里巴巴全球化布局,港澳台及东南亚消费者能够享受到阿里巴巴带来的红利。

阿里巴巴赴港上市,也就意味着阿里和腾讯两大巨头齐聚香港。它们在股价、业绩以及市值表现都会引发资本关注。加上已在香港上市的美团、同程艺龙、小米、宝宝树等,港股对世界市场的吸引力提升,获取优质资源的空间增长。

阿里的商业版图,图片截自阿里巴巴招股书

阿里、腾讯,谁是未来的“港股之王”?

如果阿里巴巴成功在港交所上市,将与目前市值3.05万亿港元的“港股之王”腾讯在港股市场相遇。

作为阿里巴巴传统贡献营收的主力军,以淘宝、天猫、银泰、盒马等直营业务在内的中国商业零售版块最新财季营收同比增长40%,至757.86亿元,占总营收的比例为64%;如果加上阿里巴巴批发业务,以及菜鸟物流、本地生活业务在内,其核心商业收入在总营收中的占比达85%。

此外,阿里云智能版块业绩增长最快,当季实现营业收入92.91亿元,比上年同期增长36.24亿元,增速达到64%。

安信国际报告认为,阿里巴巴作为电商行业巨无霸,在人口红利逐渐消退的情形下,专注零售核心业务的基础上,正在积极布局多元化业务,以增加用户粘性和降低获客成本。其新兴业务云计算持续强劲增长,在不断巩固电商的基础上,深耕产业互联网。

同一财季,腾讯2019年三季度营收972亿元,同比增长20.6%;净利润为203亿元,同比下滑13%,低于市场预期的235.3亿元。

图为腾讯广告牌。中新社记者 张斌 摄

三季度,腾讯的增值业务收入同比增长15%至506.29亿元。网络游戏的收入占比依旧最高,达到29%。腾讯游戏主营业务继续保持回暖趋势,收入同比增长11%至286亿元。

另外,腾讯金融科技及企业服务收入为268亿元,同比增长36%,占总收入的比重逐步升高到27.6%,成为腾讯第二大收入比重业务。这意味着,腾讯的收入结构仍处在变化之中,金融科技及企业服务或成为其未来的新增长想象空间。

未来,阿里、腾讯,谁将成为新的“港股之王”,还需拭目以待。(完)(张旭)

推荐阅读